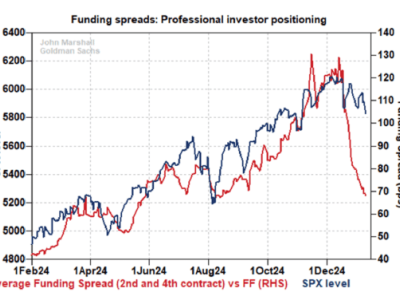

【ITBEAR】近期,A股市场迎来了一波显著的上涨行情,其中券商与保险板块成为领涨主力。尤其是券商板块,如中信证券、华泰证券等,自9月24日至10月9日期间,ETF涨幅超过40%,表现抢眼。在此背景下,东莞证券也加快了其冲击IPO的步伐,更新了主板上市招股说明书,拟在深市主板挂牌,由东方证券担任保荐人。

东莞证券自1997年成立,历经多年发展,目前主要业务涵盖了证券经纪、自营、投资银行、资产管理以及信用业务等多个领域。然而,近年来公司业绩却呈现出下滑趋势,尤其是证券经纪业务,受佣金率下降及市场交易量萎缩影响,收入持续减少。数据显示,2021年至2023年,东莞证券营收从37.01亿元降至21.55亿元,净利润也从10.17亿元降至6.35亿元。

尽管业绩承压,东莞证券在上市前仍进行了多次分红,累计分红金额达7亿元。公司预计2024年前三季度营收同比下降,净利润也将有所下滑。这一趋势并非孤例,中信证券、华泰证券等多家头部券商上半年营业收入同样出现下滑。

我国证券行业历经30多年发展,市场规模持续扩大,但券商间同质化竞争依然激烈。截至2024年6月底,全国共有147家证券公司,行业竞争日益加剧。东莞证券作为其中一员,其业务构成仍以传统经纪、投资银行及自营业务为主,面临产品创新不足及区域收入集中等挑战。净资本规模偏小也制约了其业务扩展和新业务资格的申请,这成为其急于上市的重要原因之一。

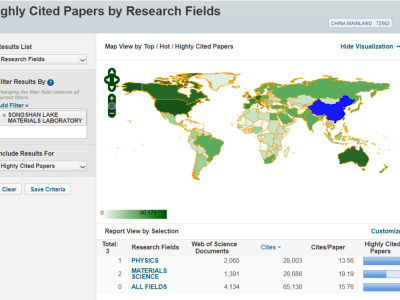

根据中国证券业协会的统计数据,东莞证券在总资产、净资产、净资本排名中分别位列第46、65、62位,与头部券商相比存在较大差距。截至2024年6月末,其净资本规模为73.77亿元,远低于行业领先水平。在此背景下,东莞证券希望通过上市增强资本实力,提升市场竞争力及抗风险能力。

当前,证券行业正处于并购重组加速阶段,多家券商纷纷宣布并购计划,行业集中度逐步提升。对于东莞证券而言,上市不仅是缓解资本压力的途径,更是其在激烈市场竞争中寻求突破的重要机遇。